Страхование титула: реальная помощь или навязанная услуга?

Опубликовано: 25.02.2013

Покупка квартиры для многих россиян – сама по себе ситуация стрессовая. Поиск варианта, сбор документов, оформление кредита, переживания из-за задатка и сроков – все это способно физически и морально вымотать любого. Но и с покупкой жилья выдохнуть не получается: теоретически каждый покупатель на вторичном рынке своей квартиры может лишиться.

Первые громкие дела по отъему квартир у добросовестных приобретателей прогремели в начале 90-х. Люди покупали квартиры и начинали обживаться, но через какое-то время к ним приходили повестки из суда. Выяснялось, что продавец не имел права продавать жилье, что в числе собственников был кто-то еще, в более сложных случаях вдруг появлялись родственники, вернувшиеся из тюрем и психлечебниц. Бывало, что сам продавец вдруг заявлял: в момент продажи находился не в себе, бес попутал, верните квартиру. А поскольку никаких денег к этому моменту у продавца уже не было и взять с него было нечего, вполне добросовестный покупатель оставался и без квартиры, и без денег.

Нечистый продавец

Как ни странно, но подобные случаи продолжают происходить и сегодня. Конечно, не так массово, как 20 лет назад, законы изменились и сделки стали прозрачнее, но если покупатель приобретает сомнительное жилье без риэлтора и при этом не проверяет документацию (а таких покупателей сегодня хватает, особенно в провинции), продавец вполне может потребовать себе это жилье вернуть. Впрочем, покупатель может и не лишиться собственности, а лишь подвергнуться ограничению права собственности, тогда вышедший из тюрьмы родственник продавца подселится к нему в соседнюю комнату.

Конечно, обращение в надежное агентство недвижимости минимизирует риски: риэлтор соберет необходимые бумаги, справки и как сможет проверит квартиру на юридическую чистоту. Именно «как сможет», поскольку риэлторская проверка не является исчерпывающей и часто ограничивается лишь несколькими справками. Справедливости ради стоит признаться, что в подавляющем большинстве сделок купли-продажи этих справок вполне хватает для успокоения покупателя.

Однако истории с признанием сделки недействительной все же случаются. Это может произойти в случае доказанного мошенничества, нарушения прав несовершеннолетних или наследников, а также в других ситуациях, когда, например, продавец оказывается давним пациентом психиатра или наркодиспансера.

Несмотря на то, что такие истории в наше время редки, риэлторы признаются: единственный способ стопроцентно обезопасить себя от риска утраты титула – застраховать его.

Три года – не срок

Риск утраты или ограничения права собственности на жилье, или титул, сегодня страхуют многие страховые компании. Правда, этот вид страхования сильно отличается от страхования жизни или самой недвижимости: документов здесь нужно больше, а стоимость – в несколько раз выше. В среднем по рынку страхование титула стоит от 1,2% до 1,8% от суммы кредита, если жилье приобреталось при помощи ипотеки. Однако застраховать титул можно и не привлекая банк. Как видно из цифр, в год страхование титула обойдется заемщику в 12-18 тыс. рублей с каждого взятого в кредит миллиона.

С другой стороны, банки успокаивают: поскольку срок исковой давности по признанию сделки купли-продажи недействительной составляет три года, титул имеет смысл страховать только в первые три года собственности.

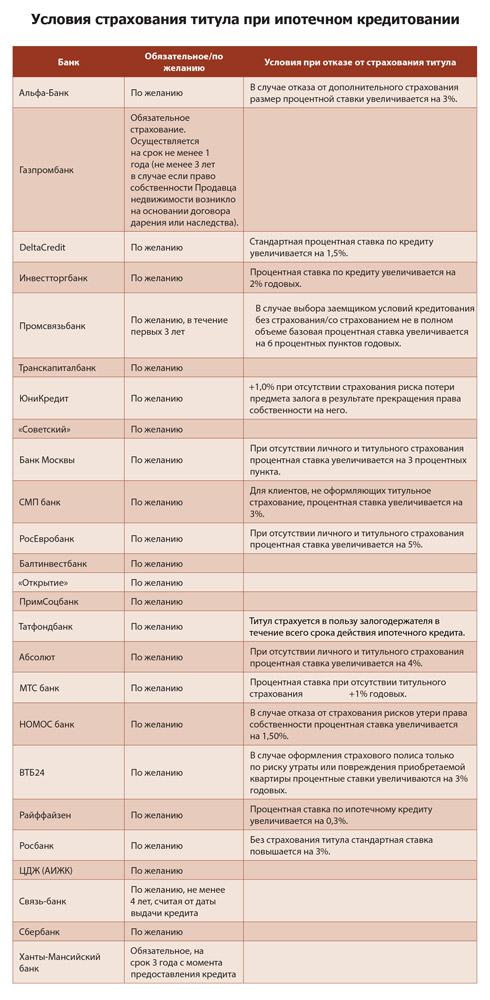

Однако на деле все выходит не так гладко. Во-первых, в последнее время страхование титула стало в банках практически обязательным. Даже если банк позволяет отказаться от этого вида страхования, процентная ставка по кредиту при этом увеличится настолько, что дешевле выходит все же застраховать титул. Во-вторых, многие банки просят страховать титул на протяжении не трех, а четырех, а то и пяти лет. Бытует экспертное мнение, что таким образом банки попросту наживаются на заемщиках: раньше существовали комиссии, теперь банки их отменили, но ввели обязательное страхование.

На самом деле случаи, когда покупатель лишался квартиры уже по истечении трех лет с момента подписания договора, тоже бывали. В этом случае речь идет не о признании сделки недействительной, срок исковой давности которой отсчитывается с момента подписания договора, а о так называемом виндикационном иске. Такой иск подразумевает, что собственник владеет жильем незаконно (украл, отобрал силой и т.п.).

«В соответствии со ст. 181 ГК РФ, срок исковой давности по требованию о применении последствий недействительности ничтожной сделки составляет три года. Течение срока исковой давности по указанному требованию начинается со дня, когда началось исполнение этой сделки, – объясняет юрисконсульт АРИН Елена Рудницкая. – Срок исковой давности по требованию о признании оспоримой сделки недействительной и о применении последствий ее недействительности составляет один год. Течение срока исковой давности по указанному требованию начинается со дня прекращения насилия или угрозы, под влиянием которых была совершена сделка (п. 1 ст. 179), либо со дня, когда истец узнал или должен был узнать об иных обстоятельствах, являющихся основанием для признания сделки недействительной. На виндикационные же иски распространяется общий трехгодичный срок исковой давности». По слова Елены Рудницкой, для минимизации рисков при совершении сделки необходимо проводить тщательную юридическую экспертизу документов от продавца и изучать историю объекта купли-продажи. «Однако исключить риски на 100% представляется невозможным», – заключает юрист.

Выходит, страхование титула – действительно единственный способ обезопасить себя от рисков. Но стоят ли они таких денег, учитывая стоимость страхования и редкость наступления страховых случаев?

Страховка от переживаний

У экспертов в области недвижимости отношение к страхованию титула разное. Одни считают его бесполезной тратой денег, другие – важной процедурой. Но и одни, и другие согласны, что такое страхование очень успокаивает покупателя. «Данный вид страхования, без сомнения, очень нужен, поскольку он добавляет новому собственнику уверенности в завтрашнем дне, – говорит директор Северной филиальной сети ООО «Александр Недвижимость» Михаил Гаврилов. – Оценить риски при покупке того или иного объекта смогут только профессионалы риэлторского или страхового рынка, повидавшие много на своем веку. А количество страховых случаев по объектам, продаваемым через крупные агентства недвижимости, крайне мало, так как потенциально “криминальные” объекты просто не берутся на реализацию».

Сами сотрудники банков обычно по вопросам титульного страхования консультируют неохотно, но признаются, что страховать титул действительно стоит лишь на сумму кредита, а не на всю стоимость квартиры: раз страховая компания взяла объект, значит, он чист. Однако страховая компания соглашается страховать далеко не любую квартиру. Например, объекты, которые за последние три года несколько раз переходили из рук в руки, она, скорее всего, забракует. «Каждая страховая компания сама для себя определяет перечень факторов, влияющих на отказ застраховать тот или иной покупаемый объект, – говорит Михаил Гаврилов. – Как вы понимаете, перечень этот является конфиденциальной информацией. Исходя из нашего опыта, можно сказать, что вряд ли удастся застраховать объект недвижимости, полученный по суду, продаваемый по доверенности, а также объект, сменивший за последние несколько лет большое количество собственников».

Подводя итог, можно сказать, что страхование титула, несмотря на свою высокую стоимость и редкость добровольного применения, является действительно единственной надеждой для тех, кто хочет, купив жилье на вторичном рынке, спать спокойно. В то же время наступление страховых случаев по такому виду страхования настолько редко, что буквально приравнивается к погрешности, а при исправлении нескольких статей в законодательстве исчезнет вовсе. Ну а заемщикам, которые все же решаются застраховать титул, эксперты советуют обращаться в те страховые компании, которые проверены другими клиентами и которые действительно выплачивают деньги при наступлении страхового случая. Иначе такой дорогой и редкий вид страхования попросту теряет смысл.

Елена Корсунская

Михаил Гаврилов, директор Северной филиальной сети ООО «Александр Недвижимость»: Сам вид такой страховой услуги является очень полезным для разумного и ответственного покупателя, потому что титульное страхование позволяет застраховать риск потери недвижимости в связи с возможным признанием в будущем сделки по ее приобретению недействительной. Распространенным этот вид страхования, в принудительном порядке, делают банки, предоставляющие услугу ипотечного кредитования. Практически все банки, кредитующие покупку недвижимости, требуют страхование титула. Из всех крупных игроков ипотечного рынка исключение составляет только Сбербанк. Перспективу того или иного вида страхования в нашей стране определяет не экономическая целесообразность, а взгляды на этот вопрос российского политического руководства. При цене услуги в 0,3-0,4% от оценочной стоимости объекта дополнительная финансовая нагрузка на покупателя будет очень необременительной. Поэтому мы считаем, что включение страхования титула в перечень обязательных видов существенно увеличит защищенность наших граждан при покупке недвижимости. |  |

Леонид Сандалов, заместитель директора АН «Бекар»: В связи с улучшением надежности сделок и качества работы риэлторов титульное страхование практически не задействуется. Большая часть клиентов не видит необходимости тратить деньги на титульное страхование. Совершаемые на рынке сделки производятся исключительно по настоянию кредитных организаций, и только сотая доля процента страхует титул по собственному желанию. С адаптацией законодательства к современному состоянию экономики риски при покупке недвижимости значительно снизились. Не страховым случаем является только мошенничество со стороны застрахованного лица. А страховая компания не будет страховать объект, если он не прошел ее проверку на законность всех характеристик. Перспективы страхования титула полностью зависят от развития российского законодательства. Если надежность сделок возрастет, то необходимость в титульном страховании полностью исчезнет. Введение обязательного титульного страхования, на мой взгляд, спровоцирует недовольство граждан, потому что никаких ощутимых улучшений для собственников страхование титула привнести не может. |  |